Telecomunicaciones al 4º Aniversario de la Reforma Constitucional

A cuatro años de la Reforma Constitucional en Telecomunicaciones y Radiodifusión son identificables diversos cambios significativos que han detonado la adopción y consumo de telecomunicaciones, la reconfiguración del mercado y han generado nuevas oportunidades de negocio, entre los que destacan: la entrada de nuevas compañías al mercado, la consolidación de alianzas estratégicas entre competidores, la implementación de estrategias agresivas y competitivas en términos de precios, paquetes, cobertura y calidad, el establecimiento de reglas específicas para el operador preponderante en telecomunicaciones, el lanzamiento e incorporación de servicios de valor agregado, una disminución sustancial de precios de los servicios, entre otros.

En términos generales, las caídas en el nivel de precios de los servicios, la creciente competencia en inversión en infraestructura, las nuevas estrategias tarifarias de los operadores, así como el aumento en el consumo y adopción de servicios y el estable entorno macroeconómico, han dado lugar a una redinamización en la operación sectorial.

Definitivamente estamos frente al proceso y suceso más importante en este sector convergente desde la privatización de la empresa estatal de telecomunicaciones y posterior entrada de la competencia, que sin duda ha transformado las bases legales e institucionales conducentes para la competencia efectiva, la conectividad universal y la convergencia tecnológica.

Algunos de sus efectos han sido positivos e inmediatos, tales como la definición y entrada en vigor de derechos a favor de los consumidores (e.g. la consulta gratuita de saldo en prepago, el desbloqueo de equipos terminales y la desaparición de los cargos de larga distancia y roaming nacional), la eliminación de las tarifas de interconexión a favor de los competidores y la implementación del Must Carry/Must Offer, entre otros.

No obstante, desde el lado de los diferentes operadores que participan en los mercados de telecomunicaciones (fijo, móvil y de TV de paga), los beneficios de la Reforma traducidos en mejores condiciones para su operación y consecuente oferta de servicios se han retrasado.

Ello debido a la aún pendiente aplicación de algunas de las medidas asimétricas de preponderancia que precisamente buscan la reconfiguración de los mercados y la gestación de competencia efectiva. El propio órgano en su revisión de la efectividad de las medidas asimétricas de preponderancia en telecomunicaciones da testimonio y confirma que de acuerdo con su análisis y revisión aún no se han materializado condiciones de competencia efectiva y las medidas han resultado insuficientes e ineficaces para reducir la participación de mercado del AEP-T.

Por ejemplo, al no haberse materializado efectivamente las medidas de desagregación de la red local y la compartición de infraestructura pasiva a más de tres años de su introducción. Asimismo, al reducirse la asimetría en las tarifas de interconexión, con la baja aplicable y correspondiente de pago del preponderante en telecomunicaciones (América Móvil, Telmex-Telcel), perdiendo así sus efectos compensatorios.

Lo cierto es que la operación del sector aún se ejecuta sobre una base de persistente y excesiva participación de un solo operador, el preponderante. Los últimos datos dados a conocer por el IFT indican que, la cuota de mercado de este agente económico en suscripciones de telecomunicaciones o Unidades Generadoras de Ingreso (UGI), tan sólo ha disminuido 3.8 puntos porcentuales, desde un nivel de 64.8% en junio de 2013 hasta 61.0% en diciembre de 2016.

A partir de este diagnóstico a las condiciones actuales del mercado, el regulador procedió a definir nuevas medidas y modificar aquellas vigentes desde marzo de 2014, con el objetivo de detonar su eficacia y alcanzar el esquivo escenario de competencia efectiva.

A continuación, se describen puntualmente principales resultados y efectos derivados de la dinámica de mercado y aplicación regulatoria en las telecomunicaciones de México al 4º Aniversario de la Reforma en Telecomunicaciones.

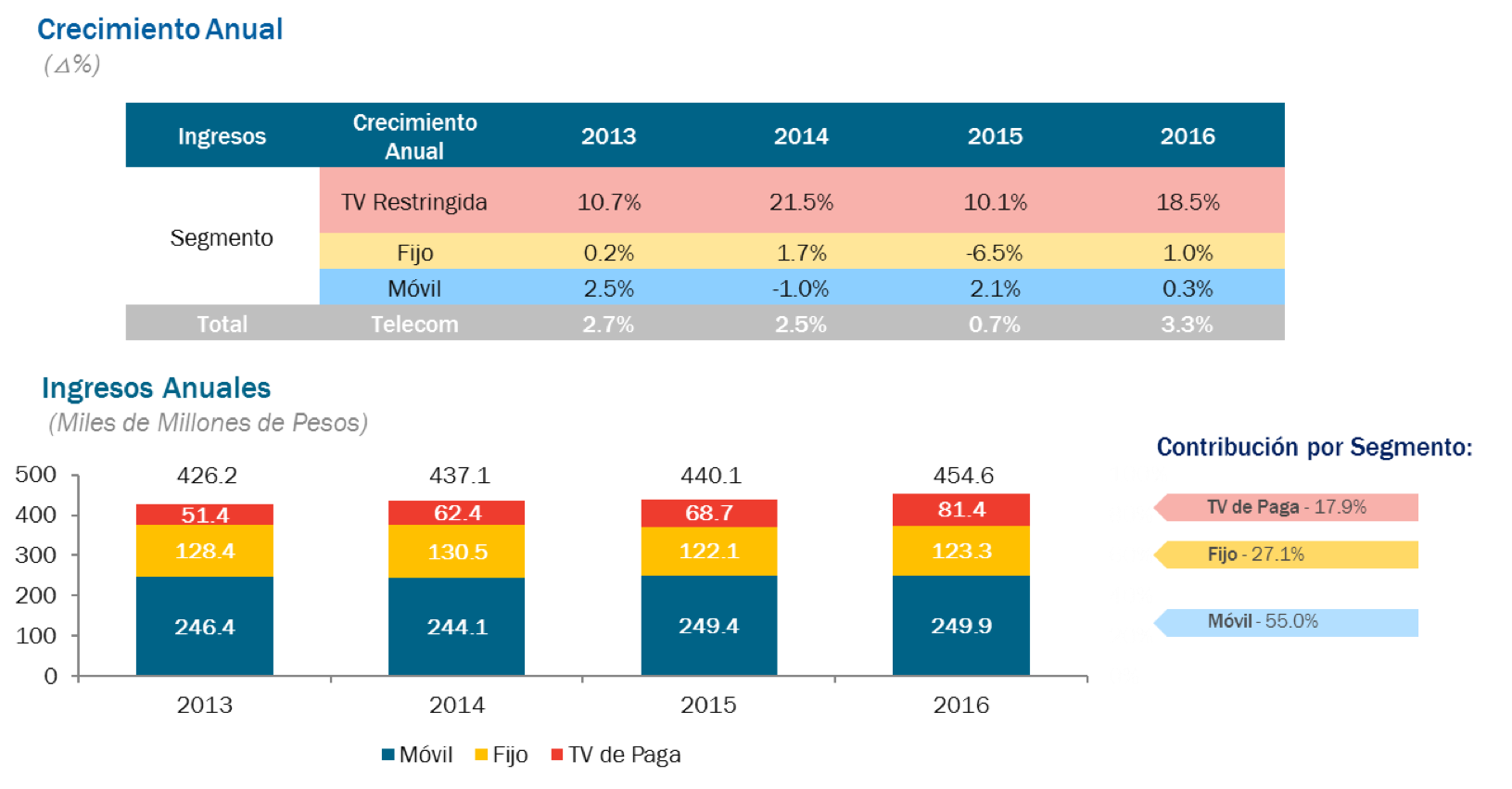

- Ingresos del Sector de Telecomunicaciones: Los ingresos de los operadores de telecomunicaciones en su conjunto registran una ligera recuperación de su dinamismo característico. En 2016, ascendieron a $454.6 mil millones de pesos (mmp), equivalente a un crecimiento anual de 3.3% en comparación con 2015, coeficiente superior a aquel alcanzado en 2014 y 2013 de 0.7% y 2.5% respectivamente. En su composición por segmentos, destaca aquel de TV de paga y servicios convergentes con ingresos de $81.4 mmp (17.9% del total) y un aumento anual de 18.5%, en razón de la incesante contratación del servicio de video y de empaquetamientos que incluyen además de TV, internet y/o telefonía fija. Por su parte, las telecomunicaciones fijas registran una recuperación de su tendencia a la baja en ingresos, con un ligero incremento de 1.0% en 2016 ($123.2 mmp, 27.1% del total), explicado por el aumento sostenido en la adquisición del servicio de internet. Mientras que los ingresos móviles que ascendieron a $250 mmp (55.0% del total), tan sólo crecieron 0.3% frente al cifra de 2015.

Ingresos de Telecomunicaciones

Fuente: The Competitive Intelligence Unit

- Concentración de Mercado en Telecomunicaciones: Con cifras a diciembre de 2016, la distribución de mercado entre operadores en Unidades Generadoras de Ingreso (UGI) o usuarios de telecomunicaciones indica una escasa reducción en la participación de mercado del preponderante en Telecomunicaciones, tan sólo de 3.8 puntos porcentuales (pp.) por debajo de la métrica al inicio de la Reforma (segundo trimestre de 2013, 2T13) pasando de un nivel de 64.8% en el 2T13 a 61.0% al cuarto trimestre de 2016 (4T16). En ingresos, se registra una ponderación similar de 60.9% al finalizar el año. A este ritmo tomará poco más de una década para que este operador registre una participación menor al límite de 50% y se libere de su denominación de agente económico preponderante.

Participación de Mercado de América Móvil

(Porcentaje de Unidades Generadoras de Ingreso (UGI) Totales, %)

Fuente: The Competitive Intelligence Unit con información del IFT

- Concentración en la Tenencia Espectral: En un nuevo episodio de contrarreforma regulatoria, el Instituto Federal de Telecomunicaciones (IFT) autorizó que el operador preponderante (Telcel) obtenga los derechos para explotar 60 MHz de la banda de 2.5 GHz, previamente concesionados a Grupo MVS. Con ello, Telcel amplía su ya de por sí excedida cuota de frecuencias del espectro radioeléctrico, anticipadamente a la posible y eventual licitación a la que podrían acceder sus competidores, con lo que se acentúan las bases de la inequitativa competencia en el mercado móvil mexicano que se adicionan a una marcada ventaja que mantiene sobre sus competidores en el despliegue y cobertura de redes fijas y móviles, y a las cuales no han podido tener acceso estos últimos. En números, Telcel alcanzará una participación de 51% del total del espectro asignado y puesto en operación, coeficiente muy por encima de sus competidores (AT&T 32% y Movistar 16%).

Tenencia Espectral por Operador

(Proporción del Espectro Asignado por Operador)

Fuente: The Competitive Intelligence Unit con información del IFT

- Reducción de Precios y Competencia Efectiva:

- Si bien es cierto que años recientes los niveles de precios se han alejado de aquellos que nos identificaban como uno de los países más caros del mundo, ello ha quedado atrás impulsado por la innovación tecnológica y su consecuente eficiencia en costos, la irrupción de nuevos esquemas tarifarios, el naciente impulso competitivo a partir del ingreso del operador AT&T, así como en parte a la aplicación del marco legal que ordenó la eliminación de la larga distancia y las tarifas de interconexión cero a favor de los operadores competidor. No obstante, a partir de identificar la persistente concentración en usuarios de telecomunicaciones a favor del preponderante (61.0% al 4T16) y la ineficacia de la regulación asimétrica es posible inferir que el efecto de la reducida ganancia en competencia y la escasa aplicación regulatoria en los precios a los usuarios finales, es prácticamente nula.